如何计算证券的期望收益率?期望收益率跟什么因素有关?

的有关信息介绍如下:证券主要包括股票和债券。股票收益率计算不得不首先介绍一下资本资产定价模型(CAPM);债券收益率计算方法比较多。

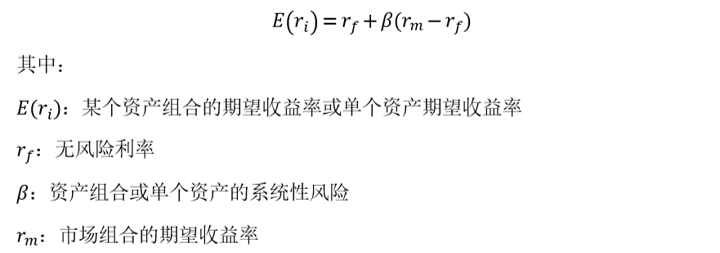

一、资本资产定价模型(CAPM)

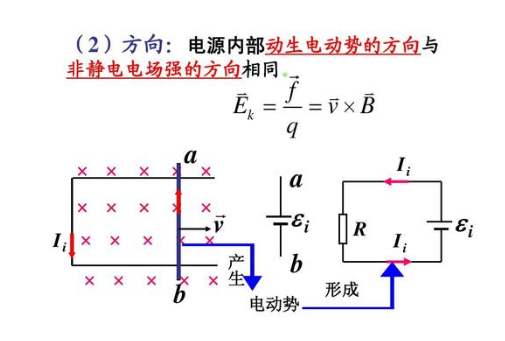

资本资产定价模型(CAPM)是建立在马科维茨资产组合理论基础上。资本资产定价模型核心思想是将风险分为两大类,一类是系统性风险(也可称为不可分散风险、市场风险),另一类是非系统性风险(也可称为可分散风险、公司特有风险)。系统性风险无法通过分散化(Diversification)分散,而非系统性风险可以通过分散化投资策略完全分散。由于“风险越高,收益越高”,因此对于资产系统性风险需要通过风险溢价(premium)形式进行补偿,而非系统性风险不需要进行补偿。CAPM模型基本公式是:

rm是市场组合期望收益率,市场组合被认为是完全分散化投资组合,市场组合风险衡量就是市场中系统性风险,因此市场组合系数为1。目前市场中许多指数可以选做模型中市场组合,比如:美股市场上S&P500、A股上沪深300指数、港股恒生指数等。

rf是无风险利率,首先说明一点,无风险利率是一个理论上概念,在真实市场中我们无法获得,但市场上一些利率可以近似将其认为是无风险利率。比如10年期国债收益率、LIBOR、SHIBOR、隔夜互换利率等。

但需要注意一点是,目前对于无风险收益率选择仍然存在各种各样讨论,上述所举无风险利率例子也存在各种弊端,因而实际在模型应用中,可根据实际情况进行选择。

二、单个股票期望收益率

计算单只股票期望收益率:

1. 根据股票所属市场选择适合市场组合和无风险利率

以A股市场为例,可以选择沪深300指数作为市场组合、10年期国债收益率(或者SHIBOR)作为无风险利率;选取适合时间区间收益率。

2. 选取同样时间长度股票历史收益率

3. Beta通过线性回归计算出单只股票

线性回归可以通过EXCEL“数值分析”或者常用统计学软件得出(STATA、SPSS等)

4. 根据求出单只股票可以求出股票期望收益率

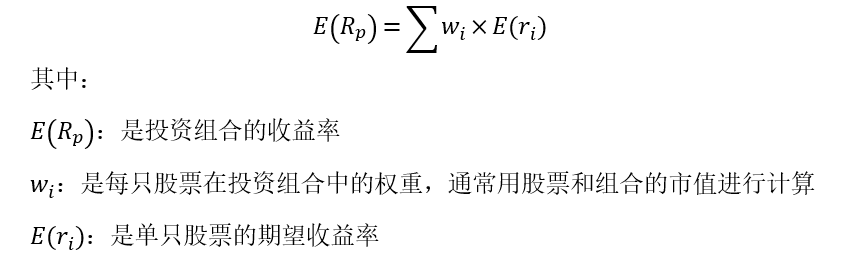

三、投资组合期望收益率

投资组合中单只股票期望收益率可以通过上述CAPM模型进行计算。

再获得每只股票期望收益率之后,可以通过下面公式求出组合期望收益率。

四、债券的期望收益率

债券的风险主要来自于违约风险,对于债券期望收益率计算可以通过债券评级,每项评级对应风险溢价,并通过公式:

需要注意的是,以上方法是一个粗略的计算方法,其他更为精确的方法包括利差法等可以自行学习。